A lakásárak emelése miatt a kisebb jövedelmű, fiatal hitelfelvevők a szabályok értelmében sok esetben már nem tudnak hitelt felvenni a vásárláshoz. Az MNB az első lakást vásárlók esetében mérlegeli, hogy az ingatlan értékének akár 90 százalékáig is hitelezhetőek legyenek a családalapítók.

Add meg adataidat és a money.hu partnere, a Money Network Kft. bankfüggetlen szakértője fog hívni téged, aki segít:

- a neked járó támogatások és támogatott hitelek maximális kihasználásában,

- speciális, egyedi kedvezményekkel a törlesztőrészleted csökkentésében,

- az apró betűk értelmezésében,

- a teljes hitelügyintézésben.

A hazai bankrendszert sokkal jobb állapotban érte a koronavírus járvány, mint amilyen helyzetben volt a 2008-as válság idején, így képes volt fenntartani gazdaságfinanszírozó szerepét.

Az állami, jegybanki programok segítettek

A koronavírus-járvány miatt átmenetileg visszaeső hitelpiaci aktivitás ellenére az állami és jegybanki hitelprogramok, valamint a fizetési moratórium miatt részben leálló törlesztések fenntartották a hitelállomány kétszámjegyű növekedését. A moratórium, valamint a kormányzati és jegybanki hitelprogramok nagyban támogatták a növekedést: az új folyósításokon belül a háztartási hiteleknél (döntően a Babaváró miatt) közel egyharmados, a vállalatoknál a kétharmadot közelíti a támogatott hitelek aránya.

Nem aggódik az MNB

A Magyar Nemzeti Bank (MNB) értékelése szerint a hazai gazdaság kilábalását támogató hitelezés ellenére a banki hiteldinamika továbbra sem tűnik túlfűtöttnek. A jegybank szerint a 2015 óta érvényben lévő adósságfék szabályok nagyban segítették a háztartásokat, hogy megfelelő anyagi helyzetben nézzenek szembe a koronavírus-járvány okozta gazdasági nehézségekkel és napjainkban a kamatemelések törlesztőrészlet-növelő hatásával.

A fix kamatok védenek ezekben a napokban

A lakossági hitelezés gyors, de egészséges szerkezetű növekedést mutat. A jelentősen eladósodott ügyfeleknek nyújtott hitelek súlya hosszú ideje nem növekszik. Eközben az újonnan folyósított jelzáloghitelek szinte 100 százaléka több évre fixált kamatozású, így a júniustól megindult jegybanki kamatemeléseknek az adósok jövedelemhelyzetére nincs érdemi hatása. Az MNB szerint a jegybanki kamatemelés szempontjából kockázatosabbnak tekinthető, 10 évnél hosszabb hátralévő futamidővel rendelkező változó kamatozású jelzáloghitel-állomány 2021. júniusára 1155 milliárd forintra, a teljes lakossági jelzáloghitel-állomány 23 százalékára csökkent a 2018. októberi 39 százalékról.

Nem jó a hitelhalmozás

Az MNB továbbra is arra figyelmezteti a bankokat és az ügyfeleket, hogy kerüljék el azt, hogy a jelzáloghitelekhez szükséges önerőt az adós személyi hitel felvételéből biztosítsa: a jegybank kimutatásai szerint 2017 és 2019 között a jövedelmük arányában amúgy is magas törlesztőrészlettel bíró lakáshitelt választók 7-8 százaléka esetében fordult elő, hogy a hitelfelvételt személyi kölcsön felvétel is megelőzte.

A lakásár-emelés többeket elzár a hitelfelvételtől

Az MNB arra figyelmeztet, hogy az elmúlt évek lakásár-emelkedése miatt – főként Budapesten – több társadalmi csoport számára érdemben romlott a hitelből történő lakásvásárlás elérhetősége. Ez még akkor is igaz, ha a rendelkezésre álló állami támogatások a hitelből történő lakásvásárláshoz szükséges jövedelem mértékét csökkentették, de az emelkedő lakásárak az elvárt önerő szükségletet is emelték.

A fiataloknak kedvezne az MNB

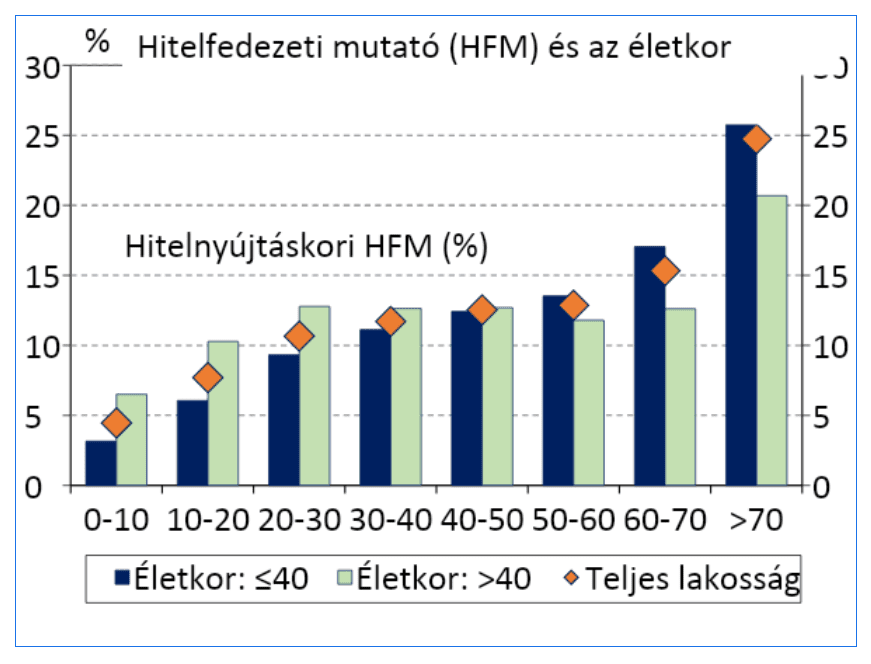

Az MNB vizsgálata szerint a lakáspiacon a – jellemzően fiatal – első lakásvásárlók hitelből történő lakásvásárlás esetén gyakran hátrányos helyzetbe kerülnek, mivel kisebb a jövedelmük, s így nehezen tudják az emelkedő lakásárakkal együtt növekvő, szükséges önerőt előteremteni. Ezért ők az átlagosnál magasabb hitelteherrel terhelik meg a megvásárolni akart ingatlant - a kimutatások szerint a 40 év alattiak 44 százaléka az ingatlan forgalmi értékének legalább 60, ezen belül 27 százalékuk a lakás értékének 70 százalékát meghaladó kölcsönt igényel. Ezzel a lakások piaci értékének hitelezhetőségét megszabó hitelfedezeti mutató (HFM) 80 százalékos felső korlátja egyre több hitelből vásárolni akarót elzár a lakásvásárlás lehetőségétől.

Az MNB épp ezért felveti, hogy Magyarországon a fiatalabb korosztályok esetében az első lakás vásárlása esetén a HFM érték 5-10 százalékponttal való emelése (a forgalmi éreték 85 vagy 90 százalékában meghatározott maximális érték) évente akár 20 ezer fiatal család akáshoz jutását könnyíthetné meg.

A bankoknak nem lesz extra kockázat

A jegybank szerint ezek a magasabb, de a szabályozásnak megfelelő HFM értékkel értékesített hitelek a bankok szemszögéből nem okoznak magasabb kockázatot, mivel az érintett ügyfelek főként lakhatási és nem befektetési céllal vásárolják ezeket az ingatlanokat, ráadásul várható az is, hogy a fiatal hitelfelvevők jövedelme növekszik majd a hitel futamideje alatt.

Borítókép: Getty Images